Hoeveel belasting op crypto betalen in Nederland in 2021? Een vraag die veel bezoekers stellen. Een mooie winst maken met crypto is natuurlijk leuk, maar mag je al die winst zelf houden, of gaat er nog een deel naar de Belastingdienst?

Als het gaat om de vraag hoeveel belasting moet ik op crypto betalen, dan tasten veel mensen in het duister. Betaal je bijvoorbeeld alleen belasting over je winst? Of betaal je over de waarde van je volledige portfolio belasting? Ik leg je uit hoe het precies zit.

Belasting over winst betalen

In veel Europese landen betaal je namelijk een bepaald percentage over je winst. En als je werk hebt, betaal je gemiddeld ruim 40% inkomstenbelasting over je inkomen. Betekent dat ook dat je over een groot deel van je winst met crypto belasting betaalt? Gelukkig valt het in Nederland nog best mee.

In Nederland werkt de Belastingdienst met zogenaamde ‘boxen’, waarin onderscheid wordt gemaakt tussen vershillende soorten inkomen.

Box 1 t/m 3 van de Belastingdienst

Voordat ik uitleg hoeveel belasting je op crypto in Nederland betaalt, is het goed om te weten hoe de boxen van de Belastingdienst werken. Er bestaan namelijk drie boxen, die van 1 t/m 3 zijn genummerd. Per box is het soort inkomen geregeld. Dit zijn de verschillende boxen, waarvan de meeste mensen voornamelijk met box 1 en box 3 te maken hebben.

Box 1 is de belasting op het inkomen uit je werk en woning.

Box 2 is de belasting op het inkomen uit aanmerkelijk belang.

Box 3 is de belasting op het inkomen uit sparen en beleggen (en crypto).

Crypto valt in box 3

In Nederland betaal je belasting over je complete vermogen, vanaf een bepaalde grens. Je vermogen valt onder box 3. Een meevaller: de waarde van je eigen huis wordt daarin niet meegerekend. Box 3 omvat dus al je spaargeld, beleggingen én de waarde van je crypto’s samen. Ook telt de waarde van een vakantiehuis in Nederland of het buitenland mee.

Deze belasting wordt ook wel de vermogensrendementsheffing genoemd en is van toepassing op je totale vermogen in box 3.

Alleen boven 50.000 euro vermogen belasting betalen

Voordat je belasting op je vermogen hoeft te betalen, heeft de Belastingdienst een drempel ingesteld. Dat is wel zo fijn en vooral ideaal voor als je een spaarrekening hebt waarop je weinig of zelfs helemaal geen rente ontvangt.

De grens waarboven je belasting over je vermogen (en crypto) gaat betalen is in 2021 vastgesteld op 50.000 euro voor alleenstaanden. Heb je een fiscaal partner, dan mag je samen 100.000 euro belastingvrij hebben (meevaller, toch?)

Je vermogen op 1 januari van het jaar ervoor telt

Misschien hoef je dus geen belasting te betalen. Wel moet je de waarde van al je vermogen in box 3 elk jaar op je aangifte inkomstenbelasting vermelden, dus ook als je onder de grens van 50.000 euro of 100.000 euro met een fiscale partner blijft.

Leidend is altijd de waarde van je vermogen en je cryptoportfolio op 1 januari van het jaar ervoor. Doe je in de loop van 2022 dus aangifte inkomstenbelasting over 2021? Dan gebruik je de waarde van je totale vermogen, inclusief cryptovaluta op 1 januari 2021.

Het is dus belangrijk dat je weet hoeveel je munten op 1 januari waard waren. Misschien is de waarde van je portfolio pas in juni of juli heel hard gestegen. Dan merk je daar bij de aangifte over 2021 nog helemaal niets van. Pas bij je aangifte inkomstenbelasting over 2022 merk je daar wat van. Bij een grote winst met crypto scheelt dat een jaar belasting betalen.

Helaas werkt het de andere kant ook zo op. Ik weet nog goed dat de waarde van mijn portfolio tijdens de stijging van december 2017 gigantisch door het dak ging. Op 1 januari 2018 was de waarde dus enorm. Ik verkocht slechts een deel van mijn portfolio, waarna de waarde weer gigantisch kelderde. Er was niet veel meer over van mijn winst.

Maar toen de aangifte inkomstenbelasting gedaan moest worden, betaalde ik belasting over geld dat ik niet eens meer had. Dat voelde wel oneerlijk en is het gevolg van de manier waarop de belastingheffing in Nederland werkt.

Het nadeel is ook dat de Belastingdienst elk jaar weer een percentage van je vermogen afsnoept. In andere landen betaal je bijvoorbeeld eenmalig bijvoorbeeld 30% belasting over je winst en kent men geen vermogensrendementsheffing.

Aan de andere kant voorkomt de manier waarop de Belastingdienst in Nederland belasting over crypto heft wel dat je een uitgebreide administratie van al je aan- en verkopen hoeft bij te houden. Dat mag natuurlijk ook gezegd worden.

Hoeveel belasting betaal ik over mijn cryptovaluta?

Stel dat je boven de belastingvrije vermogensgrens zit, hoeveel belasting over crypto in Nederland betaal je dan daadwerkelijk?

Fictief rendement

De Belastingdienst werkt niet met een vast percentage, maar gaat uit van een zogenaamd ‘fictief rendement’. Dat komt er in het kort op neer dat de Belastingdienst vindt dat je rendement stijgt, naarmate je een groter vermogen hebt. Stel dat je een miljoen euro hebt, dan laat je dat niet op een spaarrekening staan, maar investeer je het volgens de Belastingdienst in een risicovollere investering met een hoger rendement.

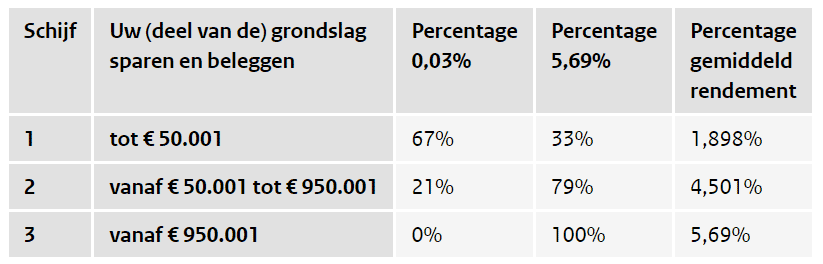

Schijven in box 3

Voor het berekenen van de belasting maakt de Belastingdienst verder gebruik van schijven. In 2021 zijn er 3 schijven voor het berekenen van het fictief rendement. Over het berekende fictieve rendement betaal je uiteindelijk 31% inkomstenbelasting.

Bij elke schijf gebruikt de belastingdienst een ander percentage tussen de verhouding spaargeld en beleggingen, omdat de Belastingdienst er dus vanuitgaat dat mensen met meer geld dit risicovoller en met een hoger rendement investeren.

In de tabel hieronder zie je hoe de schijven zijn opgebouwd.

De schijven werken zo, dat je alleen over het bedrag boven je heffingsvrije vermogen van 50.000 euro betaalt.

Rekenvoorbeeld

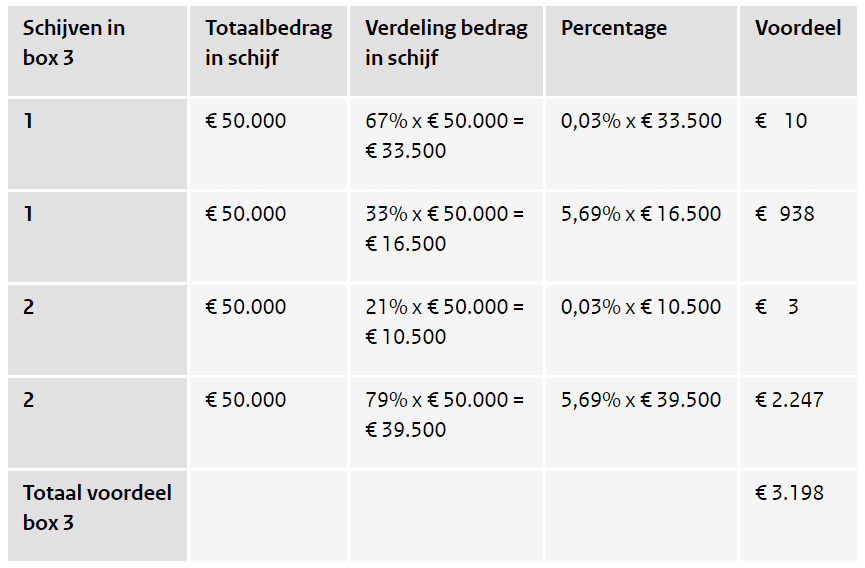

Misschien is het systeem van schijven met verschillende bedragen en percentages wat onoverzichtelijk. Daarom een rekenvoorbeeld voor een alleenstaande met een vermogen van 150.000 euro in box 3 (dat is dus spaargeld, aandelen, eventueel tweede huis en crypto bij elkaar opgeteld).

Je grondslag voor sparen en beleggen (box 3) is dan € 150.000 - € 50.000. Je heffingsvrij vermogen is volgens de Belastingdienst € 100.000.

Zoals je uit de schijven kunt afleiden, valt € 50.000 van je vermogen in de 1e schijf e € 50.000 in de 2e schijf.

Tabel berekening voordeel uit vermogen over 2021

Je voordeel in box 3 is daardoor in totaal € 3.198. Over dit voordeel betaal je vervolgens 31% belasting, oftewel € 991. Op een totaalbedrag van € 150.000 valt dat dus eigenlijk nog best mee, vind je niet?

Actuele box 3 belastingpercentages van de Belastingdienst

Voor de aangifte over 2021 (die je in 2022 doet), vind je de percentages op de site van de Belastingdienst.

Ook de rekentool van KNAB geeft een goed beeld van het bedrag dat je moet betalen. Geef aan hoeveel vermogen je hebt en kies over welk jaar je jouw te betalen belasting wilt berekenen.

Waar meld ik cryptovaluta op mijn belastingaangifte?

Op de aangifte inkomstenbelasting meld je de totale waarde van je portfolio op 1 januari van het jaar waarover je aangifte doet. Dat bedrag vul je in onder de categorie ‘overige bezittingen’.

In dat lijstje zie je dit lijstje met voorbeelden staan, waaronder ook virtuele betaalmiddelen (crypto):

Moet ik crypto aangeven?

Bij de meeste mensen staat de aangifte inkomstenbelasting al voor het grootste deel ingevuld. Het saldo van al je bankrekeningen op 1 januari, je ontvangen rente en dividenden op beleggingen, je salaris en zelfs het exacte bedrag van je hypotheek. Even schrikken he, hoeveel de Belastingdienst eigenlijk allemaal weet?

Toch weet de Belastingdienst niet alles. De waarde van je crypto bijvoorbeeld. Omdat je deze bedragen in cryptovaluta op een hardware wallet of exchange hebt staan bijvoorbeeld. Deze bedrijven geven de informatie van jouw saldo niet door, hoewel de Belastingdienst dat natuurlijk maar al te graag zou willen.

Hetzelfde geldt trouwens ook voor contant geld of fysiek goud wat je misschien in huis hebt liggen. De waarde daarvan telt ook voor je vermogen in box 3, hoewel de Belastingdienst dit maar lastig kan controleren natuurlijk. Net als bij crypto.

Tel daarom de waarde van je crypto op de peildatum van 1 januari bij elkaar op en gebruik dat in je aangifte. Voorlopig vertrouwt de Belastingdienst je daarin nog op je blauwe ogen, omdat ze het simpelweg niet kunnen controleren.

Controle voorlopig nog onwaarschijnlijk

Het is nog vrij onwaarschijnlijk dat de Belastingdienst je echt gaat controleren, maar als het ontdekt wordt, dan krijg je te maken met hoge boetes.

En wist je dat je zelfs contant geld als vermogen moet opgeven? Ook al heb je thuis 10.000 euro in een oude sok gestopt, dan hoor je dit officieel nog steeds als vermogen aan te geven. Voor digitale valuta’s is dat dus niet anders.

Wat gebeurt er als ik crypto niet opgeef bij de Belastingdienst?

De verleiding is misschien groot om de waarde van je cryptoportfolio niet op te geven. Toch raad ik je aan om alles eerlijk in te vullen. Want, stel dat je een mooie winst met crypto hebt gemaakt. Dan komt er uiteindelijk een moment waarop je jouw crypto wilt verzilveren en naar een bankrekening laat storten.

Vanaf dat moment is jouw geld weer traceerbaar door de Belastingdienst, omdat banken de informatie over tegoeden automatisch naar de Belastingdienst sturen. Omdat je ook je inkomen elk jaar opgeeft en dat niet zo hoog is als je toegenomen vermogen, moet er iets anders aan de hand zijn. Precies: de Belastingdienst merkt dan alsnog dat er iets niet klopt en zal contact met je opnemen om jouw toegenomen vermogen te verklaren.

Kortom, voorkom problemen en geef de waarde van je box 3 vermogen, inclusief crypto gewoon netjes aan op de jaarlijkse aangifte inkomstenbelasting.

Tip: vergeet niet op 1 januari een screenshot van je portfolio te maken

Zoals je ongetwijfeld weet zijn cryptovaluta ontzettend volatiel. De ene maand is je portfolio ineens dubbel zoveel waard, om de maand erna weer met de helft in te storten.

Het kan dus best lastig zijn om de waarde van je portfolio op 1 januari van het jaar ervoor te weten te komen. Maak daarom elk jaar op 1 januari een screenshot van je totale cryptoportfolio.

Conclusie

Belasting betalen over crypto in Nederland, daar ontkom je niet aan wanneer je totale vermogen meer dan 50.000 euro waard is, of 100.000 euro met een fiscaal partner.

Het goede nieuws is wel dat Nederland best een ruime vrijstelling kent en er voor een deel ook nog vanuit gaat dat je een deel spaart en daarom lager belast. Zelfs wanneer je inleg vertienvoudigt, hoef je niet ineens over die winst een groot bedrag belasting te betalen.

In Nederland kijkt de Belastingdienst simpelweg 1x per jaar naar je totale vermogen en rekent men een fictief rendement van maximaal 5,6%, waarover je dan 31% belasting betaalt.

In Nederland hoef je dus niet over elke transactie met winst een bepaald percentage af te dragen. En dat maakt alles niet leuker, maar wel echt gemakkelijker!